Es gibt nur zwei Risiken!

Dabei zu sein, wenn die Kurse fallen und nicht dabei zusein, wenn die Kurse steigen.

Chancen zum Einstieg gab es historisch recht wenige. Und wenn sich diese durch günstige Einstiegskurse einmal bieten, dann verlieren die meisten Anleger regelmäßig den Mut.

Warum ist das so? Ist INVESTIEREN (scheinbar) mehr als nur Sparen?

Wenn du bei deiner Geldanlage Gewinne erwirtschaften möchtest, dann musst du dein Geld vor allem dort anlegen, wo Gewinne realisiert werden!”

Sparer verlieren und Anleger gewinnen?

Warum sind Aktien in den zurückliegenden Jahren, in Zeiten der Nullzinspolitik und auch bei steigenden Zinsen stark gestiegen. Weil die Aktie langfristig die erfolgreichste Anlageklasse ist. Als langfristiger Investor hättest du in der Vergangenheit Marktrenditen (nach Kosten) von durchschnittlich acht Prozent pro Jahr erzielen können. Dabei solltest du bei all deinen Überlegungen immer beachten, dass deine Gelder welche dir kurzfristig für Notfälle zur Verfügung stehen sollen, nicht am Kapitalmarkt investiert werden. Dazu nutzt du besser ein risikoloses Tagesgeldkonto. Auch wenn dein Geld, bedingt durch eine aktuell hohe Inflation, Jahr für Jahr real an Wert verliert, so ist das Thema Sicherheit ein wichtiger Teilbereich in deinem Finanzkonzept.

Schwankungen des Depotwertes sind normal.

Diese Aussage gilt nur, wenn du als Investor langfristig engagiert bleibst. Wer nur kurzfristig am Aktienmarkt Geld verdienen will, sollte auch heftige Schwankungen seiner Depotwerte verkraften können. Korrekturen und mitunter auch ein Crash gehören zu einem Investment am Aktienmarkt immer dazu. Ohne Korrekturen sind keine zusätzlichen Gewinne möglich! Als Investor solltest du bei deiner Anlage somit einen ausreichend langen Anlagezeitraum für deine wirtschaftlichen Ziele einplanen. Der Einstiegszeitpunkt in den Aktienmarkt ist dabei für den Erfolg nicht (immer) ausschlaggebend. Entscheidend ist immer der Zeitpunkt, wann du dein Kapital benötigst. Langfristig, das belegen viele Untersuchungen, wird das Risiko beim Investieren immer geringer und entfällt (statistich nach 10 bis 15 Jahren) sogar vollständig.

Das stimmt: die Aktienkurse entwicklen sich langfristig immer nach oben. Wenn du grob berechnen willst, welche Renditeaussichten du hast, dann benutze dafür den Einmalanlage-Rechner des Bundesverbands Investment und Asset Management, kurz BVI, nutzen. Investierst du einmalig 100.000 Euro bei einem Zinssatz von 4,5 Prozent per annum und über einen Zeitraum von 20 Jahren, so liegt dein voraussichtlicher Wertezuwachs (Gewinn) bei rund 141.171 Euro.

Invstieren bedeutet somit langfristig immer ein vielfaches an Rendite?

Um dein Kapital zu mehren, oder überhaupt die reale Kaufkraft zu erhalten (Realzins = Guthabenzins minus Inflation) gibt es daher nur einen Ausweg für dich.

Investieren, sprich am Kauf von Sachwerten (z.B. Aktien, Aktienfonds, ETFs, etc.) führt kein Weg vorbei.

Warum lohnt es sich für dich, langfristig zu investieren?

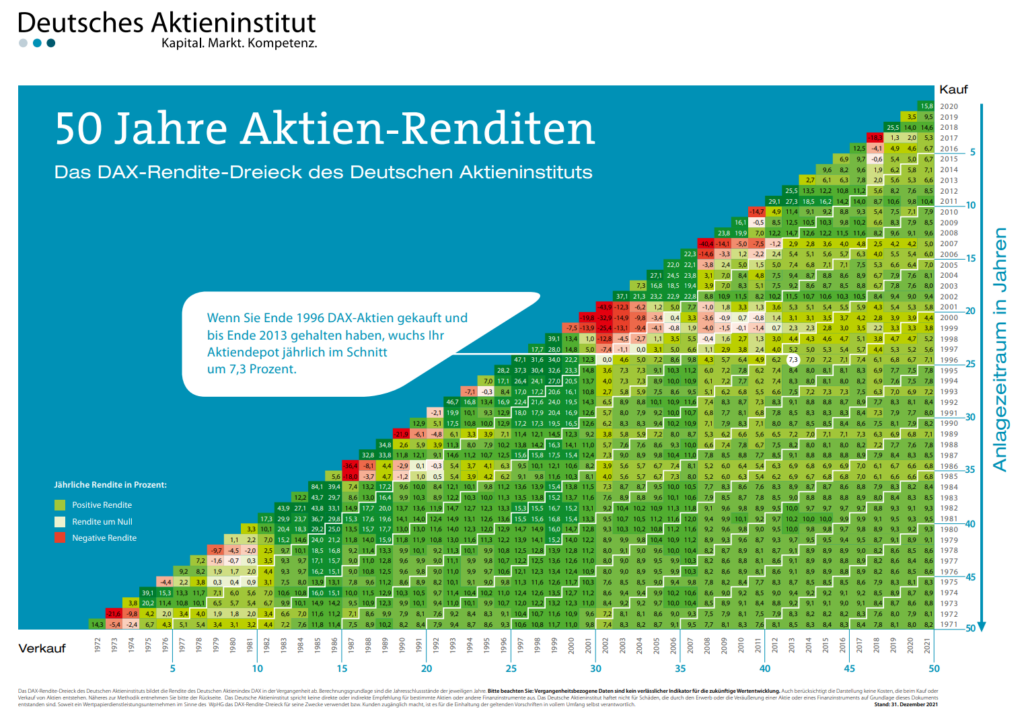

„Welche Renditen waren in den letzten Jahren am deutschen Aktienmarkt (DAX) erzielbar?

Als Investor konntest du mit deutschen Aktien trotz aller Schwankungen und unterschiedlicher Kriesen in den letzten 25 Jahren durchschnittlich 8% Rendite erzielen. Wie das bekannte „Rendite-Dreieck“ des Deutschen Aktieninstitutes aufzeigt, war der Return über längere Zeiträume sogar dann positiv, wenn du zu einem sehr ungünstigen Zeitpunkt eingestiegen bist. Leider ist diese Botschaft vielen deutschen Anlegern immer noch nicht bewusst. Das Deutsche Aktieninstitut fordert deshalb zu Recht, Aktien zu einem festen Bestandteil der Altersvorsorge zu machen. Für weitere Informationen klicke auf das nachfolgende Bild.

Weshalb zahlt sich langfristiges Denken und handeln für dich an der Börse (immer) aus?

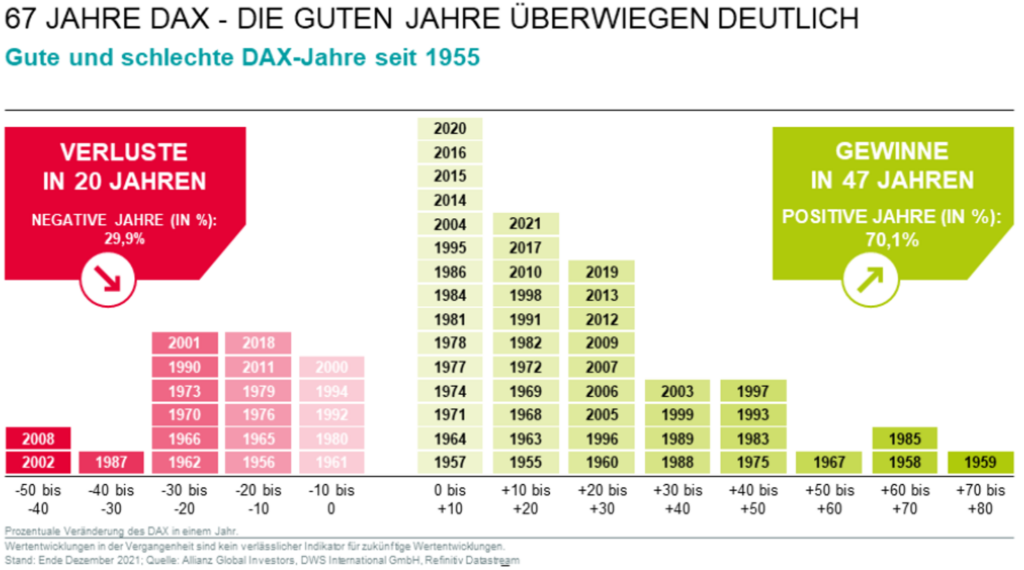

Blicke hierzu auf eine Statistik, die die Jahresergebnisse des Dax in den vergangenen 67 Jahren veranschaulicht. Hier ging es an der Böse meistens aufwärts – nur eben nicht immer.

20 Verlustjahren standen beim Dax immerhin 47 Gewinnerjahre gegenüber. Die Wahrscheinlichkeit, dass auf ein schlechtes Jahr viele weitere folgen ist eher geringer als die Chance, dass es im folgenden Jahr wieder aufwärts geht.

Welche Chancen und Risiken gibt es bei einer Anlage in Aktien, Aktienfonds und ETFs?

Das größte Risiko in deinem Leben ist es, kein Risiko einzugehen! Dies gilt insbesondere bei der Geldanlage. Kein Risiko – kein Gewinn! So einfach ist das.

Aktien sind zwar kurzfristig riskanter als andere Geldanlagen. Aber langfristig bringen Aktien und Aktienfonds nachweislich den mit Abstand größten Gewinn und somit die höchsten Renditen. Das stimmt auch in 2023 und vor allem in 2024, also heute mehr denn je.

Sparbücher: ein realer Kaufkrafterhalt ist wegen der hohen Inflation unmöglich

Bankprodukte: ein realer Kaufkrafterhalt ist wegen der hohen Inflation unmöglich

Anleihen: ein realer Kaufkrafterhalt ist wegen der hohen Inflation nur bedingt möglich

Anlageimmobilien: Preise überzogen – Finanzierung zu teuer

Edelmetalle: zinslose Anlagen, aber mit der Chance auf Kaufkrafterhalt

Warum, wenn die Verhältnisse so klar sind, legen Sparer hierzulande unverändert den größten Teil ihres Geldes in Zinsprodukten statt in Aktien oder Aktienfonds an? Angst vor der eigenen Courage vielleicht? Oder nicht optimal beraten? Auch das soll es geben. Der Verzicht auf Aktien geht allerdings richtig ins Geld. Mag es auch paradox klingen: beim langfristigen Vermögensaufbau stellt die mangelnde Bereitschaft, Risiko einzugehen, das eigentliche Risiko dar. Die wichtigste Maßnahme, um Kursschwankungen zu verringern, ist eine breite Diversifikation des Vermögens.

Der bekannte US-Ökonom Harry M. Markowitz erklärte einst: „Das einzige, was es beim Anlegen umsonst gibt, ist die Diversifikation.“ So lässt sich vermeiden, vom Wohl und Wehe des Investments weniger abhängig zu sein. Investmentfonds/ETF erfüllen diesen Grundsatz der Risikostreuung par excellence. Denn sie sind verpflichtet, ihr Kapital auf viele Positionen aufzuteilen. Gleichzeitig sind diese Anlageformen immer ein insolvenzgeschütztes Sondervermögen!

Wenn du dir bei der richtigen Zusammenstellung deiner investitionen nicht sicher bist, so greife auf das Expertenwissen von FRANKFURT-INVEST zurück.

Spare Kosten, nutze deine Vorteile und zahle vor allem kein unnötiges Lehrgeld.

REICHTUM KANN MAN LERNEN! Fordere deine Infobröschüre an.

ÜBRIGENS: Die wirklich großen Risiken liegen nicht am Kapitalmarkt , sondern im wahren Leben!

>>> der Verlust deiner Arbeitskraft, einer Invalidität, der Altersarmut, einem Pflegefall, etc. <<<