Umwandlung von Steuern in dein

privates Altersvermögen?

Wie das geht?

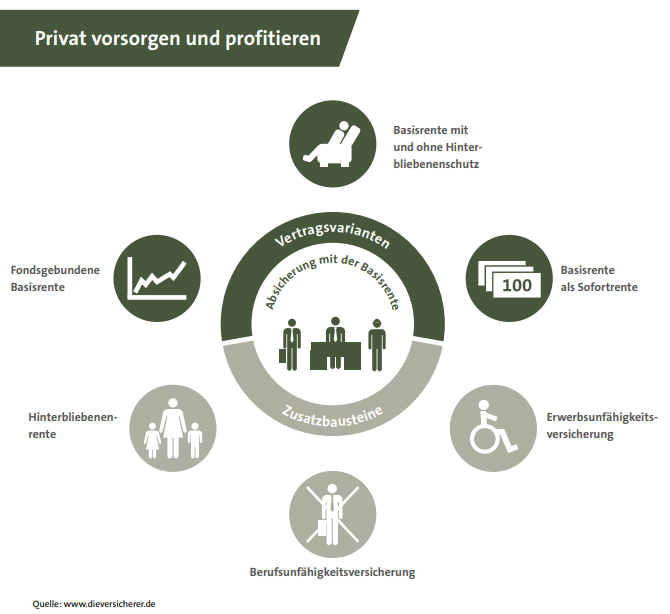

Mit der Rürup-Rente (auch Basis-Rente genannt) hat der Gesetzgeber eine Perle der staatlich geförderten Altersvorsorge geschaffen. Wenn du als Angestellter einfach besser vorsorgen möchtest oder als Freiberufler nicht pflichtversichert bist, kannst du dir damit ein Vermögen ansparen. Steuerlich hoch interessant, kannst du jedes Jahr deine eingezahlten Beiträge vollständig von deiner Steuer absetzen. Anders ausgedrückt, sind auf deine eingezahlten Beiträge, Renditen von bis zu 45 Prozent p.a. möglich. Die Beitragshöhe kannst du dabei selbst bestimmen, flexibel senken und aufstocken oder über eine gezielte Einmalzahlung nutzen.

Wie kann es sein, dass die Rürup-Rente trotz all dieser Vorteile keinen guten Ruf hat? Das Problem sind die bei einigen Produktanbietern beschränkten Kapitalanlagemöglichkeiten und die oftmals zu hohen Kosten. Es gibt aber auch Ausnahmen – achte daher bei der Umsetzung auf den richtigen Vertragspartner!

Welche Anlageformen der Rürup Rente kannst du nutzen?

Die Anlagemöglichkeiten zur Rürup-Rente sind vielfältig und reichen von der klassischen über die fondsgebundene Rentenversicherung bis hin zum Rürup-Fondssparplan. Alle Segmente können mit oder ohne eine Beitragsgarantie umgesetzt werden. Fondssparpläne sind sowohl mit aktiven Fonds als auch mit ETFs möglich. Nutze die qualifizierte und Anbieter unabhängige Beratung von FRANKFURT-INVEST. Wir zeigen dir deine kostengünstigen Möglichkeiten innerhalb der unterschiedlichen Anlageformen, die flexiblen Einzahlungsvarianten und die Auswirkungen in EURO auf deine persönlichen Steuervorteile!

Wie funktioniert die steuerliche Förderung der Rürup-Rente?

Anders als bei der Riester-Rente gibt es hier keine Zulagen, sondern ausschließlich Steuervorteile. Deine Einzahlungen sind steuerbefreit und unterliegen erst bei deiner Verrentung der Steuer. Während der Ansparphase ist die Rürup-Rente sehr flexibel. Es gibt keine Mindestbeiträge sondern lediglich (jährlich neu zu ermittelnde) steuerliche Höchstbeiträge. Als Inhaber einer Basis-Rente kannst du ab dem Jahr 2023 deine Beiträge erstmals vollständig als Sonderausgaben (>>> Glossar <<<) in der Steuererklärung geltend machen. Dabei beträgt dein steuerlicher Höchstbetrag zur Rürup-Rente, der an den Maximalbeitrag zu deiner knappschaftlichen Rentenversicherung/West gekoppelt ist, 27.566 Euro. Für Ehegatten verdoppelt sich der Sonderausgabenhöchstbetrag auf 55.132 Euro. Dein Finanzamt berücksichtigt deine eingezahlten Beiträge zu 100 Prozent bei deiner Einkommenssteuer.

Personen, die 2024 in Rente gehen, müssen lediglich 83 Prozent der Rentenzahlung versteuern. Dieser Besteuerungssatz wird einmalig, bezogen auf dein jeweiliges Renteneintrittsalter, festgelegt und wird in den Folgejahren, in denen du bereits deine Rente beziehst, nicht weiter erhöht.

Was sind die Voraussetzungen zur steuerlichen Förderung der Rürup-Rente?

Der Gesetzgeber macht seine Förderung vom Einhalten gewisser Kriterien abhängig, die sich nahe an der gesetzlichen Rentenversicherung orientieren. d.h. ein Rürup-Vertrag muss eine lebenslange Rentenzahlung vorsehen. Die Ansparsumme ist nicht als Teil- oder Kapitalauszahlung möglich. Die Auszahlung darf erst nach dem 62. Lebensjahr erfolgen. Die Ansprüche einer Rürup-Rente sind nicht übertragbar und veräußerbar, jedoch bedingt vererbbar an den Lebenspartner und an die eigenen Kinder. Also fast alles gleich zur gesetzlichen Rentenversicherung.

Für wen lohnt sich eine Basis-Rente besonders?

Anders als bei der bAV oder bei Riester gibt es keine Zugangsbeschränkung, jeder kann die Rürup-Rente abschließen. Sie ist aber nicht für jeden sinnvoll. Empfehlenswert ist die Basisrente für vier Zielgruppen: Arbeitnehmer ab einem Durchschnittseinkommen in Höhe von 43.000 Euro brutto, bei Verheirateten sind es 86.000 Euro. Dann für Selbstständige und freiberuflich Tätige. Diese sollten mindestens einen persönlichen Einkommenssteuersatz von 25 % aufwärts haben. Weitere Zielgruppen sind Frauen und Menschen über 50. Gerade Best-Ager denken oft, es gibt für sie keine lohnenswerte geförderte Lösung mehr, weil sie über nicht mehr so viel Zeit bis zur Rente verfügen. Aber gerade mit der 100-prozentigen Absetzbarkeit ist der steuerliche Hebel bei der Basis-Rente hier besonders groß.